На фоне ослабления опасений по поводу рецессии S&P 500 проводит лучшую неделю в году. Комментарии к происходящему на рынках

Котировки SP500 пережили лучшую неделю в году. Опасения по поводу рецессии оказались преувеличенными, что позволило индексу приятно подрасти. Но все еще ожидается волатильность в ближайшие месяцы перед выборами. Розничные продажи США преподнесли сильный отчет, показав, что потребители по-прежнему являются двигателем экономического роста. Разбираем новости рынков.

Лучшая неделя в году

Две недели назад, индекс S&P 500 упал на 3 %, показав худший день в году. На рынках доминировали опасения по поводу рецессии, отставания Федеральной резервной системы США от графика снижения процентных ставок и торговли иеной. Прошло две недели, и акции находятся в нескольких удачных торговых днях от новых максимумов.

С экономикой США все в порядке. Да, возможно, темпы роста несколько замедлились, но замедление не означает рецессию. В итоге индекс S&P 500 вырос на 4 % за лучшую в году и самую сильную неделю с прошлого ноября.

На самом деле, Лучший и худший день этого года были всего в паре дней друг от друга. Это совершенно нормально, поскольку волатильность имеет тенденцию группироваться, а крупные движения (в обоих направлениях) происходят в непосредственной близости друг от друга.

Насколько редкой была прошлая неделя? Все пять дней индексы шли вверх, а прирост за неделю составил более 3,5%. В последний раз такое случалось в феврале 21-го и ноябре 23-го. Обратите внимание, что через шесть месяцев акции выросли еще на 14,1% и 19,0% соответственно, так что на первый взгляд это не «медвежий» сигнал.

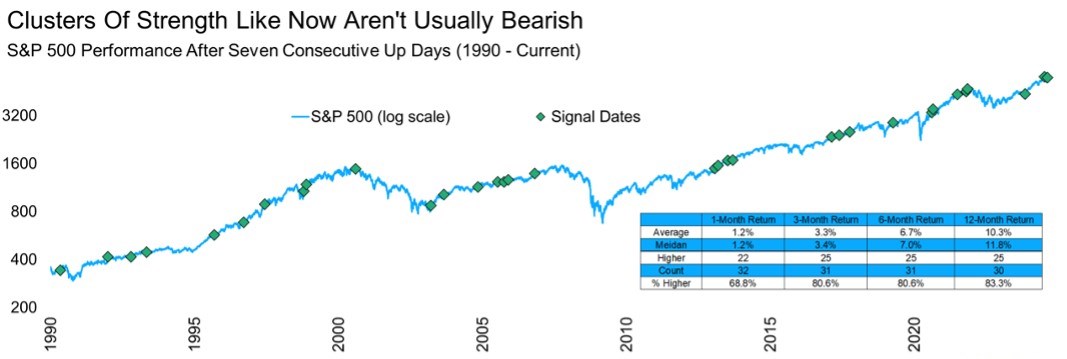

Не только на прошлой неделе акции каждый день были зелеными, они растут уже семь дней подряд — второй раз в этом году. Последние 12 случаев, когда S&P 500 имел как минимум две отдельные 7-дневные полосы роста в течение календарного года, и все 12 раз акции за год в среднем выросли более чем на 18 %. Учитывая, что в этом году акции уже выросли более чем на 14 %, потенциально можно ожидать большего роста до конца 2024 года.

С 1990 года это уже 33-я 7-дневная полоса роста. Будущая долгосрочная доходность после таких взрывных приростов, как правило, поддерживает быков: S&P 500 в 80% случаев повышается через шесть месяцев в среднем на 7,0%. А через год повышается более чем в 83% случаев и в среднем почти на 12%.

Худшие времена позади?

Даже в самые лучшие годы случаются плохие дни и выходят пугающие заголовки. Мы не ожидали, что 2024 год будет другим, и, конечно же, он таким не стал. Но худшее уже позади? Не обязательно.

Обратите внимание, что исторически месяцы, предшествующие выборам в США, могут быть весьма нестабильными и изменчивыми. Например, в 2016 и 2020 годах наблюдался значительный спад рынков перед выборами, а затем сильные ралли после них. Это может повториться и в будущем.

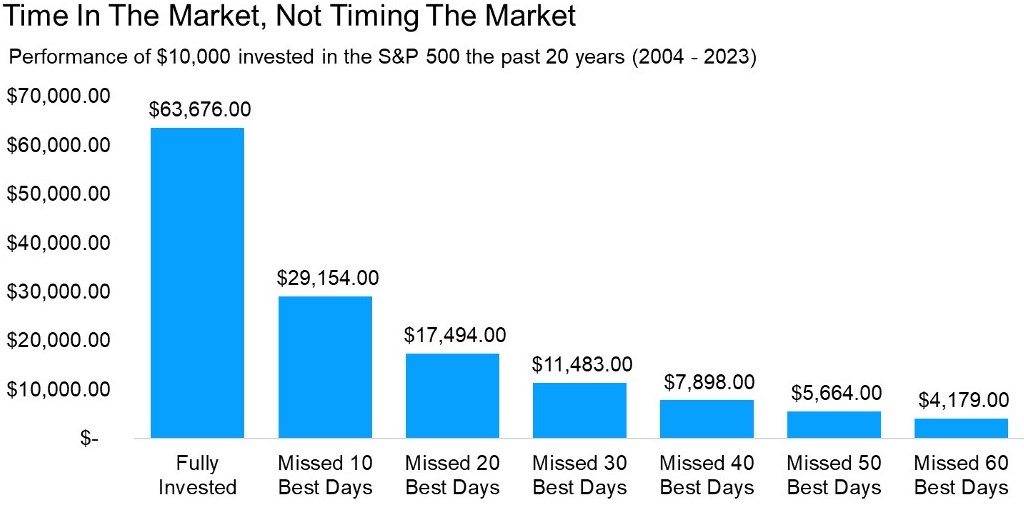

Инвесторам нужно знать, что если они испугаются и уйдут сейчас, то, скорее всего, упустят лучшие дни года. Инвестиции в S&P 500 в размере $10 000 за последние 20 лет принесли бы почти $64 000. Но если упустить 10 «лучших» дней, то эта сумма сократится более чем в два раза и составит менее $30 000.

Главное на рынке — это присутствие в «лучшие» дни года, за которые индексы резко вырастают. Если вы выходите из рынка, чтобы дождаться большей ясности или меньшей неопределенности, знайте, что вы, скорее всего, пропустите лучшие дни, и это, вероятно, будет дорого стоить вам в конечном итоге.

Ожидание рецессии отступает на фоне высоких розничных продаж

Пока высок уровень занятости и потребительские расходы будут высокими. Да, рост числа рабочих мест в США за июль замедлился, но присутствие населения в возрасте 25-54 лет на рынке труда остается на рекордном уровне. Число увольнений остается низким, а совокупный рост доходов — устойчивым. Эти показатели стали основой для большого сюрприза в виде роста розничных продаж в США за июль.

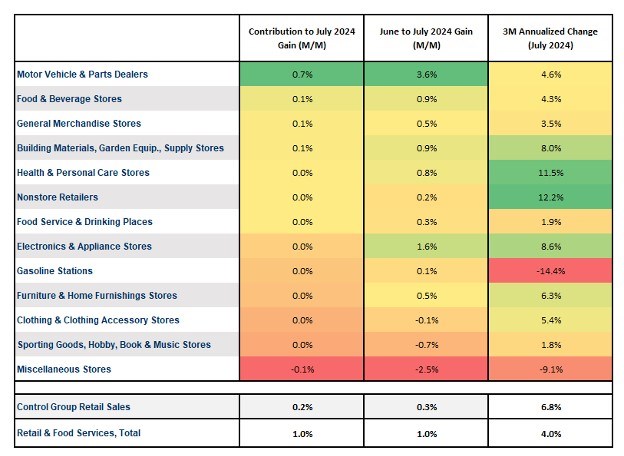

Основной показатель розничных продаж за месяц вырос на 1,0% против ожиданий в 0,3%. Основные показатели также преподнесли положительный сюрприз: розничные продажи без учета авиатехники выросли на 0,4% против консенсус-прогноза в 0,2%, а «контрольная группа», которая лучше всего отражает категорию потребительских расходов при расчете ВВП, выросла на 0,35% против консенсус-прогноза в 0,1%.

Учитывая несколько мрачные экономические ожидания, все еще заложенные в рынок после более слабого, чем ожидалось, отчета по занятости за 2 августа, реакция рынка была решительно позитивной. До выхода отчета рост рынка в целом соответствовал средней доходности. Этот отчет не был движущей силой рынка, в отличие от отчета по инфляции CPI и ежемесячного отчета по рабочим местам. Но реакция была самой сильной за последние 10 месяцев независимо от направления.

Другие данные, повлиявшие на настроения рынка

Рост индекса S&P 500 был не единственным признаком того, что отчет о розничных продажах США изменил представление рынка об экономических перспективах. Согласно расчетам CME, вероятность понижения ставки ФРС на следующем заседании на 0,50 % упала еще на 10 процентных пунктов после публикации отчета — с 37,5 % до 27,5 %.

Кроме того, после трех дней снижения доходность 10-летних казначейских облигаций выросла с 3,82% до 3,92%. И, наконец, акции компаний малой капитализации получили поддержку: индекс Russell 2000 вырос на 2,5 % по сравнению с ростом S&P 500 на 1,6 %. Когда доходность растет, а акции малых компаний обгоняют S&P 500 в текущих условиях, вероятно, основной движущей силой является изменение ожиданий роста.

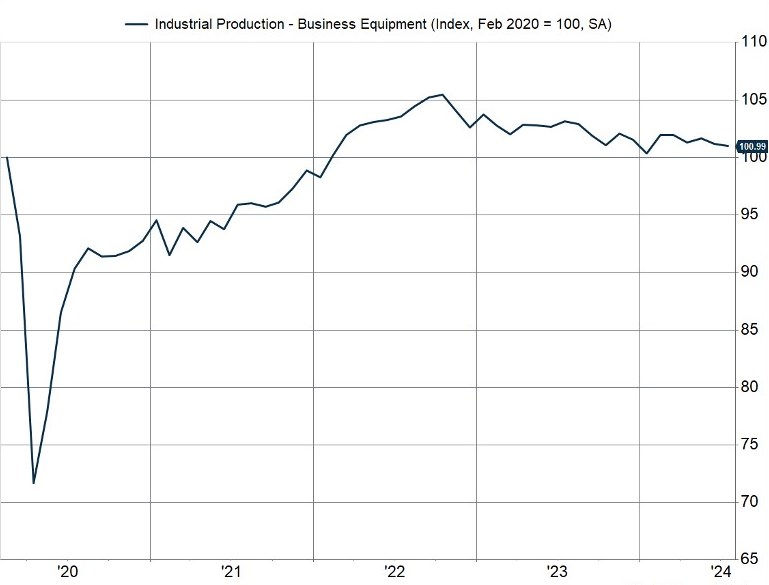

Хотя наибольший интерес вызвали розничные продажи, были экономические данные, свидетельствовавшие, что жесткая политика ФРС продолжает оказывать давление на экономику. В то время как еженедельные данные по количеству обращений за пособиями по безработице продолжали развеивать некоторые опасения по поводу ослабления рынка труда, промышленное производство сократилось и продолжает снижаться с 2022 года, несмотря на поддерживающую фискальную политику.

Расходы населения являются двигателем экономического роста в США. Но промышленное производство, включающее в себя обрабатывающую промышленность, добычу полезных ископаемых, бурение скважин и коммунальные услуги, остается важным вторичным индикатором состояния экономики.

Несмотря на неожиданный рост розничных продаж, прогноз ФРС Атланты по экономическому росту в третьем квартале снизился с 2,9 до 2,4 % после публикации данных в четверг. В основном из-за изменения ожидаемой активности в сфере запасов, которая является частью категории валовых частных внутренних инвестиций. Ожидания в отношении конечных продаж, которые исключают товарно-материальные запасы, сохранились на уровне 2,7%.

Если рассматривать сам отчет о розничных продажах, то основным фактором, вызвавшим хорошие новости в заголовке, стали продажи автомобилей, что неудивительно, учитывая падение цен на них. Рост в контрольной группе был поддержан электроникой, онлайн-покупками, а также магазинами товаров для здоровья и личной гигиены. Это может быть показателем того, что, хотя домохозяйства сократили расходы на некоторые товары, расходы на школьные нужды остаются приоритетными.

В целом, дневные данные и реакция рынка — признак того, что рыночная оценка экономики возвращается к тому уровню, который предполагался после всплеска волатильности в конце июля и начале августа. Фундаментальные показатели экономики остаются стабильными, но есть сегменты, где жесткая политика ФРС оказывает влияние. Это видно по данным о промышленном производстве, а также по скачку активности в сфере ипотечного кредитования после того, как ставки немного снизились.

Улучшение данных приводит к тому, что ожидания рынка сдвигаются в сторону одного понижения ставки в сентябре. Этого, скорее всего, будет достаточно, хотя важно, чтобы ФРС осознавала риск дальнейшего отставания от темпа снижения ставок.

В нашей компании вы можете получить грамотную консультацию от профессионалов по вопросам защиты инвесторов и сохранению капитала.

Для того, чтобы более подробно узнать о последних новостях на фондовых мировых рынках, пообщаться на актуальные темы, переходите на мой ТГ-канал по ссылке.

IPG в Telegram

IPG в Telegram

Получить

Получить