Где сделать страхование жизни — в России или за рубежом? Сравнение страховых программ

Когда Вы принимаете решение застраховать свою жизнь, перед Вами встает непростой выбор – в какой компании и в какой стране это сделать? Страхование жизни (СЖ) – это обеспечение финансовой безопасности и гарантий для себя и своей семьи и второго шанса сделать правильный выбор может просто не представиться. Программа накопительного страхования жизни должна полностью избавить Вашу семью от финансовых рисков.

В данной статье мы собрали топовые предложения и сделали их сравнение на конкретном примере, чтобы Вы могли выбрать для себя оптимальную страховую программу, и спать спокойно. Решайте, где лучше застраховать свою жизнь – в России или за рубежом.

Исходные данные

Мужчина, 35 лет, топ-менеджер. Ежегодный доход – 3 600 000 рублей (60 000 $).

Доход складывается из фиксированной зарплаты (240 000 ежемесячно) и бонусов.

Цель – создать финансовую защиту для семьи и накопления для обеспечения своего будущего. Возможности – готов инвестировать 10% своего дохода (примерно 5-6 тысяч долларов ежегодно).

Общая информация: не курит, высшее образование, здоров.

Предпочтения – создать именно накопительное страхование жизни (НСЖ) в валюте, но для принятия объективного решения готов сравнить основные из доступных вариантов.

Рассмотрим 3 решения его задач, которые предлагают разные компании

- Предложение от российской компании ППФ Страхование Жизни

- Предложение от зарубежной страховой компании National Western Life.

- Предложение-комбинация от UniLife и Investors Trust.

Мы сравним ключевые параметры этих планов, взяв за основу возможности клиента откладывать определенную сумму ежемесячно и ежегодно. В результате сравнения Вы наглядно оцените достоинства и недостатки предложений.

Почему именно PPF Страхование жизни?

Из российских компаний мы выбрали именно ППФ Страхование Жизни, поскольку основываясь на проведенных обзорах и анализе, мы пришли к выводу, что среди всех российских компаний они предлагают наиболее интересные программы. При этом стоит отметить, что в целом российские программы страхования жизни в России очень похожи и отличаются друг от друга незначительно.

Почему мы добавили 3-й вариант: комбинация Investors Trust и UniLife?

Потому что на сегодняшний день второй вариант, полис National Western Life, недоступен для граждан России и СНГ. 2 февраля 2017 года компания National Western Life (NWL) перестала принимать новые заявления.

Почему?

Основная причина — перестраховочная компания (партнер NWL) отказалась делать перестрахование для новых клиентов из России и СНГ. Напомним, что National Western Life активно принимала клиентов из РФ и СНГ в течение 12 лет, с 2005 года. Полисы открыли тысячи людей. Было более 35 страховых случаев и выплат по ним за эти 12 лет людям из СНГ.

Компания National Western Life по-прежнему занимается страхованием жизни клиентов из Европы и ЕС, включая Латвию, Литву, Эстонию. Поэтому, если Вы бОльшую часть времени (от 6 месяцев в году) живете в Европе, то имеете возможность открыть план в National Western Life. Для этого обратитесь к нам, мы поможем вам открыть полис.

Почему мы берем в сравнение расчет NWL?

Потому что NWL — это классическая международная страховая компания, которая предлагает универсальное СЖ.

Оно наиболее надежное и современное, очень сильно развито в США и на международном рынке. Это своего рода стандарт качества на уровне всех американских компаний и на международном уровне. Это ориентир, который позволит понять ценовую политику компаний и преимущества пользования программами международного накопительного страхования жизни.

Для Вас этот пример станет трамплином, от которого Вы сможете оттолкнуться для принятия верного решения и понимания сути и задач, которые решает накопительное страхование жизни в США и на международном рынке.

Информация к действию. Что сегодня еще доступно

Обратившись к нам, Вы сможете получить исчерпывающую информацию и полное сопровождение при открытии полиса в страховой компании ManuLife. Минимальная страховая сумма должна быть не менее 1 000 000 $, годовой взнос при этом составит от 10 000 $. Если Ваш годовой доход начинается от 100 000 $ (от 6 миллионов рублей в год), этот вариант станет для Вас отличным решением.

В ManuLife работают также программы универсального страхования жизни и планы с индексами, аналогичные планам в NWL.

Страхование жизни по 3 вариантам в цифрах с точки зрения накоплений

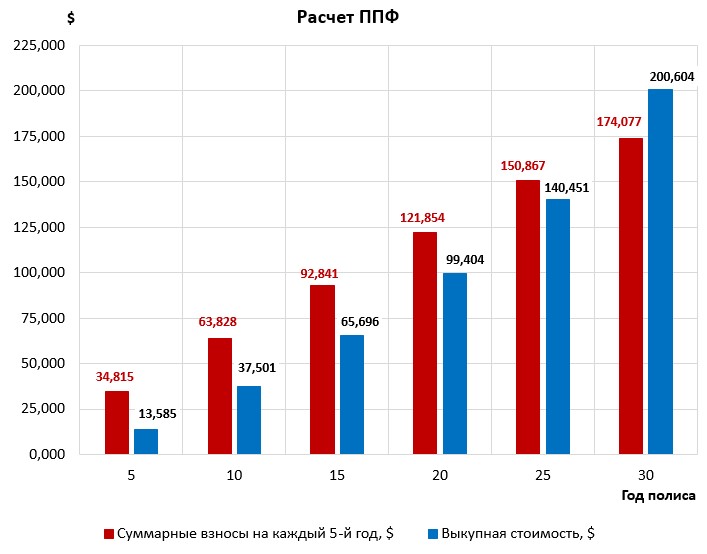

В ППФ мы выбрали программу с максимальным официальным покрытием в 10 миллионов рублей и освобождением от уплаты взносов. Ежегодный взнос — 347 458 рублей или 5790 $ (по курсу на 26.07.17 г.)

Налоговый вычет равен 15 600 рублей в год.

Итоговый взнос составит 331 858 рублей или 5 530 $ (по курсу на 26.07.17г.)

Для расчета возьмем взнос в размере 5 530 $ и для двух других вариантов, поскольку сумма клиента устраивает.

Страховое покрытие в ППФ: 10 000 000 рублей или 167 000 $ (взнос 5 530 $ ежегодно).

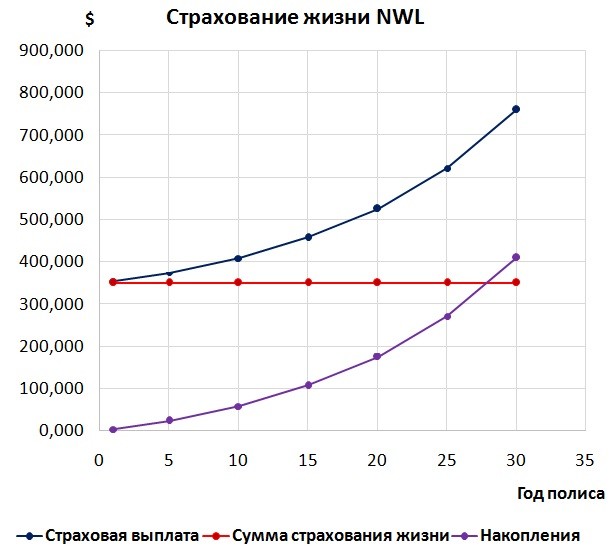

Страховое покрытие в NWL: 350 000 $ (взнос 5 530 $ ежегодно).

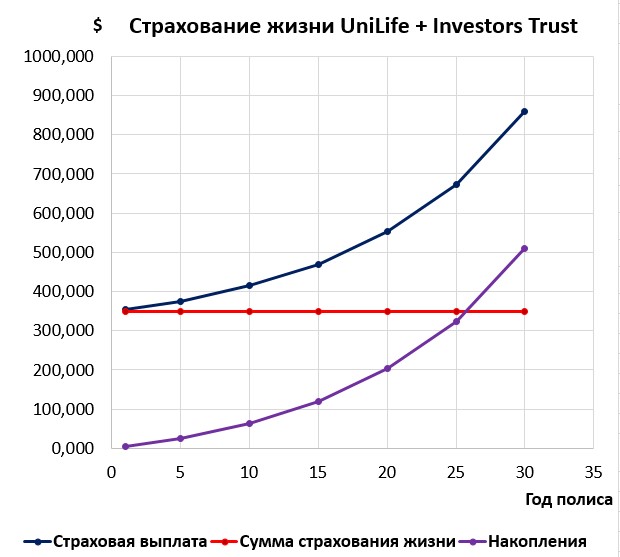

Страховое покрытие в UniLife + Investors Trust Assurance (ITA): 350 000 $ (взнос 1318 $ в UniLife и 4212 $ в ITA ежегодно).

Срок плана — 30 лет (т.е. накопление будет создано к 65 годам).

Страхование жизни по 3 вариантам в цифрах с точки зрения финансовой защиты

Если клиент уйдет из жизни, то компания заплатит страховую сумму семье. Сколько заплатят страховые компании семье клиента в рассматриваемом примере? Возьмем страховые выплаты с интервалом 5 лет и посчитаем выплаты в будущем периоде на 30 лет:

[table id=11 /]

В ППФ максимальная сумма страхования жизни в первый год – 167 000 $, т.е. 10 миллионов рублей. С годами сумма страхования жизни снижается. При этом общая страховая выплата понемногу повышается.

Страховая выплата – это одновременно и накопления и сумма страхования жизни. Т.е. страховая выплата — это накопления плюс сумма страхования жизни. К концу срока сумма страхования жизни снижается до нуля. А страховая выплата увеличивается засчет накоплений. Иными словами, в конце срока в случае смерти клиента компания выплачивает только накопления.

В NWL сумма страхования жизни фиксирована на весь период действия договора и равна 350 000 $. В случае смерти клиента компания выплачивает семье 350 000 $ и накопления, которые есть в полисе на конкретный год. Накопления также растут, поэтому с годами общая страховая выплата увеличивается.

Через 30 лет страховая компания в случае смерти клиента выплатит семье 350 000 $ (сумма СЖ) и 409 652 $ (капитал с учетом всех % доходности и тарифов за обслуживание).

В комбинации UniLife и Investors Trust. В полисе UniLife сумма страхования жизни фиксированная — 350 000 $. Взнос фиксируется раз и навсегда и он не меняется с годами. Чем раньше человек открыл полис СЖ в UniLife, тем ниже ежегодный взнос, а значит, страховка обходится ему дешевле.

Планы UniLife – это пожизненное рисковое страхование жизни. Рисковое означает, что в этих планах нет накоплений. Если прекратить взносы, то прекращается и действие самого страхования жизни, и никаких накоплений клиенту не полагается. При этом взносы в целом небольшие.

Если человек не доживает до 100 лет, то страховая компания гарантированно выплачивает 350 000 $ бенефициарам. Если человек доживает до 100 лет и при этом ежегодно делает взносы, то в 100 лет он может забрать страховую сумму, на которую он был застрахован всё это время. Или он в 100 лет может продолжить (пролонгировать) договор до 125 лет, тогда эту сумму в 350 000 $ получат его наследники.

В UniLife страховку можно сделать максимум на 6 000 000 $. Договор с компанией можно заключить удаленно, не выезжая из страны проживания, например, России, Украины, других стран СНГ и Европы.

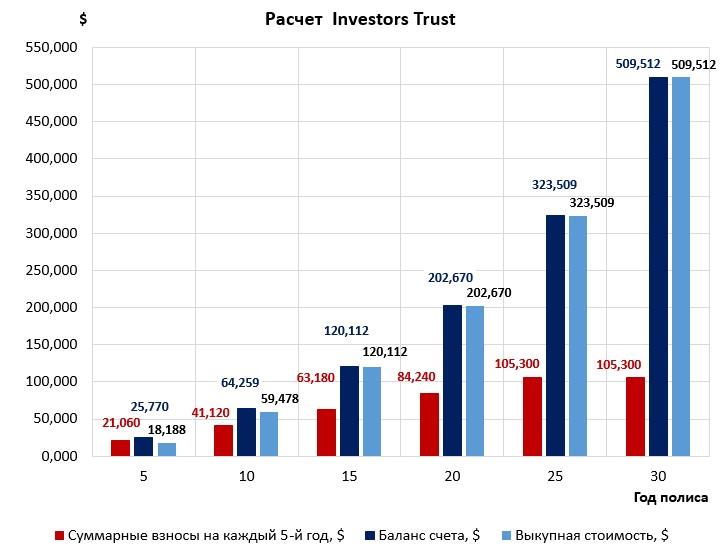

В плане Investors Trust накопления растут, это инвестиционное страхование жизни. В случае смерти страховая компания заплатит семье сумму накоплений (баланс счета) и 1% (это сумма страхования жизни). Договор с компанией Investors Trust можно заключить удаленно, не выезжая из страны проживания, например, России, Украины, других стран СНГ и Европы.

Таким образом в первый год выплата составит:

350 000 $ (UniLife) + 4597,52 $ (Investors Trust: капитал 4552+1%)

Через 30 лет выплата составит:

350 000 $ (UniLife) + 514,607 $ (Investors Trust: капитал 509,512 $ + 1%)

Срок действия полиса страхования жизни

[table id=12 /]

Что означает на практике — «страхование жизни прекратится в 65 лет или в 75 лет»?

Это означает, что Вы платили взносы, при этом жили долго и счастливо, а страховая компания не заплатит деньги после Вашей смерти, поскольку полис закроется, когда Вам исполнится 65 лет или 75 лет. Т.е. вы просто заберете накопления, но выплаты по страхованию жизни не будет.

Скажу утрированно: если не повезло прожить на 1-2 года дольше, то выплаты по страхованию жизни из ППФ Вы не получите и в наследство не оставите.

Что означает на практике — «Страхование жизни на всю жизнь» или «пожизненное» страхование жизни?

СЖ действует до 121 года и до 125 лет (как в планах компаний NWL, UniLife). Это значит, что страховая компания в любом случае заплатит Вам или наследникам сумму страхования жизни. Мы все хотим жить вечно, но все абсолютно точно знаем, что мы смертны.

Пожизненный полис страхования гарантирует выплату в течение всей жизни. Страховые компании UniLife и NWL в любом случае заплатят Вам или Вашей семье деньги, страховые суммы. Вы обеспечиваете свою безопасность и безопасность семьи и получаете возможность одновременно создавать наследство, т.е Вы не пожалеете ни об одном уплаченном страховом взносе!

Дополнительные опции: освобождение от уплаты взносов (WOP — Waiver Of Premiums)

Во всех вариантах (ППФ, NWL, UniLife, кроме Investors Trust) включена опция на случай потери трудоспособности. Это означает, что до 60 лет для клиента будет действовать освобождение от уплаты взносов. При этом будет действовать страховая сумма по графику.

В ППФ, NWL, UniLife можно не делать взносы до 60 лет и страхование жизни продолжит свое действие. При этом в NWL и ППФ просто получится меньше накоплений к концу срока, но страховка будет такой же: в ППФ порядка 10 миллионов рублей, в NWL 350 000 $ и накопления.

Доходность

ППФ: 4,5% годовых в рублях.

NWL: 6,5% годовых в долларах. (Это средняя доходность по статистике за последние 25 лет).

UniLife + Investors Trust: 8% годовых. (Это средняя доходность за последние 50 лет умеренного инвестиционного портфеля. Доходность указана в иллюстрации Investors Trust. В UniLife нет накоплений, это рисковое страхование жизни.

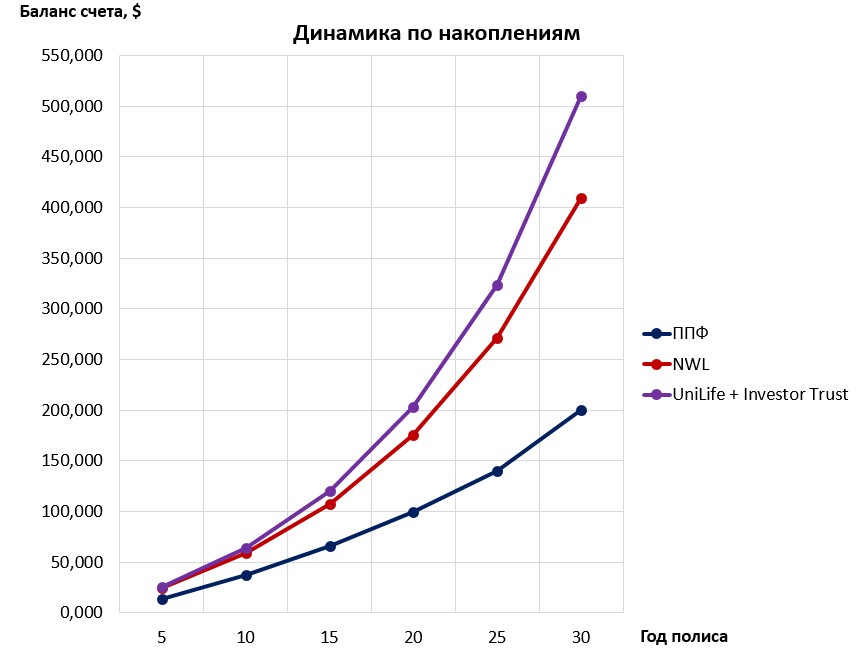

Динамика по накоплениям

[table id=13 /]

** — показаны цифры баланса счета (фактические накопления в полисе) на каждый 5-й год. Баланс счета – это фактическая сумма в договоре.

*** — показаны цифры выкупной стоимости. Это то, что получит клиент на руки в момент закрытия договора. В расчетах ППФ у меня не было возможности написать баланс, т.к. его нет в информации о страховом полисе.

**** — в иллюстрации ITA взносы с 26-го нельзя отразить. Поэтому было самостоятельно посчитана сумма накоплений к концу 30-го года действия полиса с учетом годовых взносов с 26 по 30 годы.

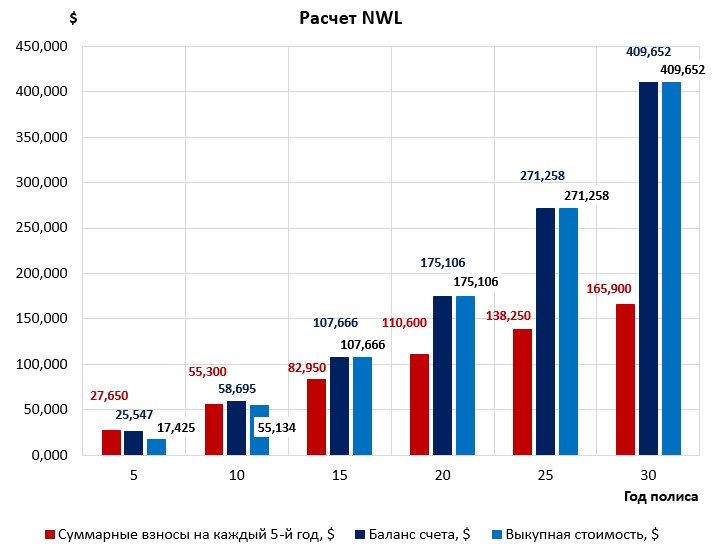

Расчет NWL

Подробный расчет из калькулятора компании можно скачать здесь.

[table id=14 /]

Расчет ITA

Подробный расчет из калькулятора компании UniLife можно скачать здесь.

Подробный расчет из калькулятора компании ITA можно скачать здесь.

[table id=15 /]

Расчет ППФ

Подробный расчет из калькулятора компании можно скачать здесь.

[table id=16 /]

И для Вас мы подготовили ответы на часто задаваемые вопросы в теме страхования жизни

Почему накоплений в ITA больше при том, что взносы меньше?

Потому что в полисах NWL и ППФ есть расходная часть, которая включена в ежегодный взнос и сумму накоплений. Расходная часть – это тариф за страховку. Поэтому сумма накоплений отражает ежегодное списание этого тарифа за страхование жизни. В ITA нет тарифа за страховку, поскольку фактическое страхование в полисе отсутствует.

План ITA –Evolution — это портфельный инвестиционный план, поэтому в нем доходность выше, чем в NWL и в ППФ. Взносы же идут в отдельный план страхования жизни в UniLife, в котором выплата гарантирована по смерти по любой причине.

Какие штрафы предусмотрены в 3 предложенных вариантах?

В NWL и ITA штрафы действуют первые 15 лет действия договоров. С 16-го года штрафы не предусмотрены.

В ППФ штрафы действуют первые 20 или 25 лет. В расчете нет отражения баланса счета, поэтому утверждать на 100% этого мы не можем. Однако, мы видим, что сумма накоплений «обгоняет» взносы на 28-м году. Вероятно, штрафы действуют первые 28 лет или даже все 30 лет.

Каков срок действия страховой защиты?

В ППФ — до 65 лет. Максимум, по условиям страховщиков, полис может действовать до 75 лет, потом он закрывается. То есть, пожизненного страхования жизни нет.

В NWL — до 121 года жизни гарантированно. Страховая компания в любом случае заплатит деньги семье клиента в случае смерти.

В UniLife — до 100 и 125 лет гарантированно. Страховая компания в любом случае заплатит деньги семье клиента в случае смерти.

Когда можно приостановить уплату взносов?

В PPF Страхование жизни через 30 лет.

В National Western Life минимум через 15 лет. В данном примере через 30 лет.

В Investors Trust минимум через 15 лет. Минимальное условие договора – это внесение взносов в страховую компанию равными суммами (4 212 $ ежегодно) в течение 15 лет или внесение необходимой суммы взносов за 15 лет – в данном примере 63 180 $. При этом в данном примере показаны взносы в течение 30 лет.

В прикрепленной иллюстрации PDF показаны взносы на 25 лет, т.к. финансовый калькулятор не позволяет рассчитать взносы на 30 лет в этом плане.

В UniLife (GuardRisk) через 15 лет. Но, как только Вы прекращаете делать взносы, то план обрывается. Есть льготный период – 3 месяца, в течение которых необходимо внести пропущенный взнос.

Каков срок действия договора?

PPF Страхование жизни. Максимальный срок действия договора – до 75 лет по условиям компании, то есть план не является пожизненным страховым планом.

National Western Life. Срок действия договора — до 121 года жизни, то есть это пожизненное страхование жизни.

Investors Trust. Срок действия договора — до 100 лет. Это пожизненный инвестиционно-страховой план.

UniLife (GuardRisk). Срок действия договора — до 125 лет. При этом в 100 лет Вы можете забрать страховую сумму, на которую Вы сами были застрахованы всё время. В данном примере человек может забрать 350 000 $, либо продлить договор до 125 лет и тогда эти 350 000 $ перейдут его семье.

Зачем это делать? Таким образом, Вы сможете избавить семью от уплаты налогов на наследство, поскольку выплата из страховой компании по страхованию жизни не облагается налогом.

Когда можно забрать деньги из компании без потерь?

ППФ Страхование жизни. Через 28 лет. Это видно исходя из иллюстрации. За 28 лет будет внесено 10 076 000 рублей, забрать можно будет 10 171 000 рублей (эта информация есть в подробной иллюстрации из калькулятора компании ППФ). При этом полную сумму накоплений можно забрать через 30 лет, т.к. через 30 лет заканчивается срок действия плана.

National Western Life. Через 15 лет. Как видно, при внесенных 63 180 $ забрать можно будет 120 112 $. При этом через 11 лет после открытия плана, т.е. с начала 12-го года полиса, можно закрыть договор и вернуть все свои вложенные деньги (взносы). Т.к. выкупная стоимость – «наличные» (Cash Value) больше, чем сумма взносов за 11 лет. Доступные «наличные» будут 64 000 $, а общие взносы за 11 лет – 60 830 $.

Investors Trust Assurance SPC. Через 15 лет можно забрать всю сумму накоплений. При внесенных 63 180 $, забрать можно будет 120 112 $. При этом с начала 8-го года можно закрыть договор и вернуть все свои вложенные деньги (взносы). Т.к. выкупная стоимость – «наличные» (Cash Value) больше, чем сумма взносов за 7 лет.

Подведем итоги

- Мы видим, что с точки зрения страхования жизни планы международных компаний выгоднее по сравнению с российскими страховыми компаниями. При аналогичных взносах Вы обеспечиваете себя страховкой на сумму в 2 раза больше.

- С точки зрения страховой выплаты через 25-30 лет и более сумма страхования жизни в западных компаниях не меняется и гарантированно будет выплачена. В то время как в ППФ она ежегодно снижается и на 30-м году она обнуляется.

При сравнении общей страховой выплаты видно, что через 30 лет в ППФ она равна накоплениям и составляет 12 миллионов рублей (200 000 $). В то время как в международных компаниях общая страховая выплата составляет 759 000 – 859 000 $. - С точки зрения создания капитала на будущее. Если сравнивать возможности создания наследства, то в ППФ оно составит 200 000 $. В то время как в международных компаниях 409 000 и 509 000 $ соответственно.

В ППФ есть одно небольшое преимущество: возврат 13% налогов ежегодно в размере 260 $.

При этом в международных компаниях действует полноценная финансовая защита семьи — её выплачивают гарантированно, и создаётся достойный капитал на собственное будущее.

В «ППФ Страхование Жизни» накопления заметно меньше, а о страховании жизни можно забыть. И это без учёта валютных рисков рубля, у которого высокая инфляция, а значит за 30 лет он подешевеет. А если дешевеет рубль, значит есть риск получить не 200 000 $ по накоплениям, а ещё меньше.

Хотите оформить страхование жизни в зарубежной компании без головной боли и лишних расходов? Я помогу вам разобраться в планах. А еще проконсультирую, если вы решили обеспечить финансовую защиту семьи, намерены создать гарантированный капитал или наследство.

Записывайтесь ко мне на консультацию

Телефон: +7-499-341-0987

Или пишите на почту: info@ilyafinance.ru

Ваш личный финансовый советник,

Илья Пантелеймонов.

IPG в Telegram

IPG в Telegram

Получить

Получить

Указали доходность плана UniLife + ITA как 8% в среднем на последние 50 лет. UniLife не приносит дохода, а ITA существует 16 лет. Как понимать?

Добрый день!

Имею ввиду доходность именно по инвестиционным портфелям, которые можно сделать через платформу ITA. Доходность на основе статистики по мировому фондовому рынку за последние 50-90 лет. Компания ITA — это просто платформа, посредник, который обеспечивает доступ к таким инвестициям.